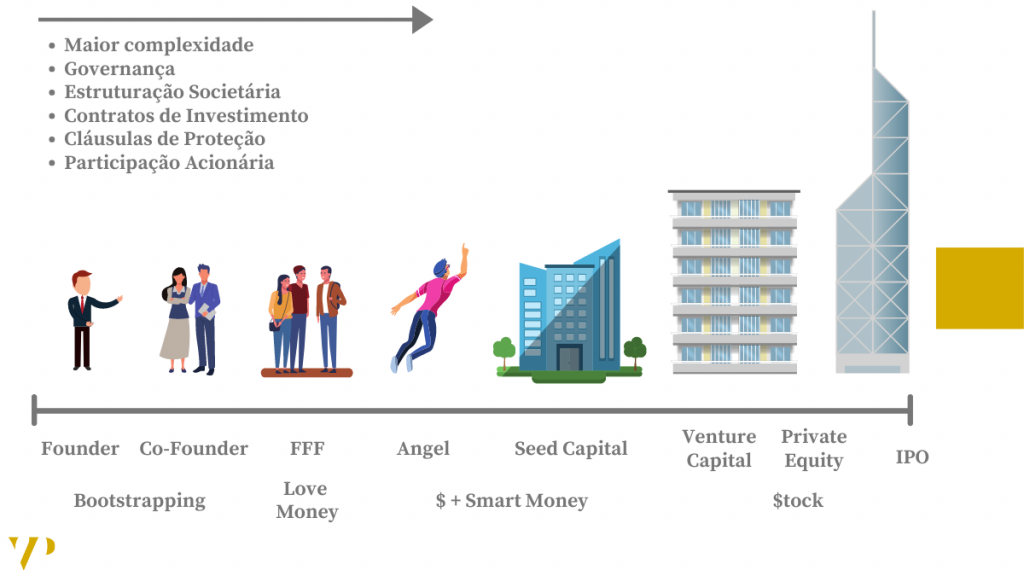

Para as Startups, um dos principais fatores que potencializam a escala do negócio são as rodadas de investimento. Que por sua vez, tratam-se de episódios nos quais um investidor ou um grupo de investidores - de pequeno, médio ou de grande porte – negociam participação societária (quotas ou ações) da Startup em troca de recursos financeiros ou expertise técnica em uma determinada área ou nicho, destinados para o desenvolvimento do negócio. Dada a relevância do tema, recomenda-se a contratação de assessoria jurídica em rodadas de investimento.

Por esse motivo, estas operações societárias, conhecidas por Rounds de Investimentos, devem ser abordadas através de uma lente estratégica. Para tal, é essencial que todos os empreendedores tomem conhecimento das etapas do processo, tipos de investimento/investidores, termos e cláusulas jurídicas, bem como dos reflexos futuros decorrentes das premissas e condições negociadas, para assim alcançarem compreensão suficiente que norteará as tomadas de decisão.

Visando esse objetivo, a Vanzin & Penteado desenvolveu este guia para ajudar startups a navegarem pelos desafios legais e entender mais sobre a assessoria jurídica em rodadas de investimento.

|

Os rounds de investimentos podem ser considerados um dos momentos mais importantes na trajetória das Startups. Por esse motivo, é necessário que os empreendedores compreendam o funcionamento dessa dinâmica, a fim de garantir bons resultados.

A primeira etapa para qualquer Startup é definir e planejar o que esperam do futuro do projeto. Por exemplo, se há interesse em manter o controle societário e as decisões estratégicas da empresa, ou se o objetivo final é a venda da Startup.

Essa é uma das premissas que norteará a estratégia durante os rounds de investimento, visto que o empreendedor terá uma visão completa da participação societária que será negociada em cada round.

Não há uma fórmula ou percentual pré-estabelecido de quotas/ações a serem negociadas em cada round, contudo, devem ser considerados minimamente quatro pontos:

| *Tabela que apresenta o quadro societário da empresa, contendo não apenas os fundadores, mas também outros sócios e suas respectivas quantidades de quotas/ações e percentuais representativos em relação ao total. |

Portanto, a assessoria jurídica em rodadas de investimento pode ajudar a orientar o planejamento e garantir que as estratégias adotadas estejam alinhadas com os objetivos dos empreendedores.

|

Este é o primeiro desafio da Startup, fase na qual os recursos são limitados, funcionando com investimento próprio do fundador, ou com doações de amigos e familiares, conhecidos, também, pela expressão triple F - family, friends and fools.

Este investimento do triple F pode ser chamado de “love money” haja vista a ligação emocional dos envolvidos. Em razão disso, muitas vezes não é formalizado contratualmente.

Embora este aporte seja realizado, geralmente, sem expectativas de retorno financeiro, ou em troca de participação societária, o ideal é que o empreendedor formalize a relação, a fim de mitigar os riscos futuros que possam ocorrer.

Pois quando a Startup alcançar um estágio avançado de maturação, eventualmente aquelas pessoas que inicialmente auxiliaram financeiramente, podem requerer uma possível participação no negócio, considerando o aporte realizado. Tal situação tem potencial de desencadear discussões e conflitos que prejudicarão diretamente o bom andamento do projeto e, indiretamente com reflexos negativos em eventual negociação com os investidores nos primeiros rounds oficiais, pois haverá um passivo a ser resolvido, que muitas vezes resulta em risco para o projeto e, consequentemente, quantificado negativamente na valuation da empresa.

Neste sentido, recomenda-se formalizar, de algum modo, preferencialmente via Memorando de Entendimentos, que conterá condições pelas quais aquele montante foi aportado no projeto, seja ele como doação ou até mesmo em troca de opção futura de compra de ações da empresa.

|

No período inicial da Startup, tão importante quanto os recursos financeiros, são as contribuições técnicas, conhecimento, know how e networking no nicho de mercado a ser explorado.

Esse valor agregado, que define o smart money, é um dos fatores que devem ser levados em consideração durante a busca dos investidores do primeiro round, caracterizado como Investimento Anjo - Investimento efetuado por pessoas físicas, normalmente empresários com experiência, que além do aporte financeiro contribuem com know how de mercado e conhecimento técnico em alguma área específica.

Sendo assim, nesta etapa, o recomendado é que:

Entretanto, embora seja considerado o primeiro round oficial de investimento, a operação requer formalização técnica robusta e adequada, normalmente realizadas por meio de instrumentos onde os investidores não ingressam imediatamente no capital social da sociedade, em razão do alto risco que a Startup ainda apresenta.

O contrato mais utilizado é o Mútuo Conversível em Ações, onde o investidor realiza um empréstimo financeiro para a Startup, mediante uma taxa de juros pré-fixada, por um prazo determinado. Ao final do período, o investidor tem a opção alternativa de: receber o valor emprestado, com a aplicação da taxa de juros, ou converter o montante emprestado em participação societária da Startup.

Nesse sentido, recomenda-se avaliar se as premissas negociadas refletem o texto contratual, bem como realizar interpretações das cláusulas para projetar os efeitos futuros, se estão ou não de acordo com a expectativa dos empreendedores e, por fim, avaliar os impactos financeiros de eventual não conversão do Mútuo em participação societária e os impactos futuros no caixa da empresa, algo que pode ser obtido por meio de assessoria jurídica em rodadas de investimento.

|

Seed Investment, costumeiramente tido como segundo round de investimento, entra em negociação quando as Startups se encontram em um estágio de desenvolvimento mais avançado. Ou seja, já possuem produtos e serviços lançados no mercado com algum faturamento e procuram implementar planos de ação, desenvolver nova feature ao projeto, ou, por exemplo, iniciar um trabalho de marketing, com foco em acelerar o crescimento da Startup.

No Brasil, os investimentos Seed variam, em média, entre R$ 500 mil a R$ 1 milhão. Devido a este alto nível profissional, faz-se necessária a utilização de instrumentos jurídicos mais robustos, assim como a elaboração de contratos específicos.

Sobre os contratos, são várias as possibilidades, além do conhecido e já tratado: i) Mútuo Conversível em Ações - onde o investidor aporta capital na empresa e, após um período pré-determinado, bem como outras condições fixadas, tem a opção reaver o valor investido com adição de juros ou, converter aquele montante em participação societária – há também outro instrumento mais formal, introduzido no Seed Investment, ii) Contrato de Subscrição de Ações, mais conhecido como Share Purchase Agreement (SPA) - onde o investidor, quando realiza o aporte, já subscreve as ações da empresa, ou seja, já ingressa como sócio dos empreendedores na Startup.

Vale destacar que, paralelamente e, antecipadamente à negociação dos contratos acima mencionados, costuma-se firmar outros dois instrumentos contratuais que pertencem ao processo de investimento: i) Acordo de Confidencialidade (NDA – Non Disclosure Agreement), que tem a finalidade de proteger as informações compartilhadas quando da negociação entre as partes e apresentação da Startup; ii) Term Sheet – Acordo de intenções, não vinculante, firmado entre as partes para definir os pilares da negociação e principais premissas.

Diante desse estágio de maturidade da Startup, que usualmente já se encontra em Growth Stage, cujas relações jurídicas externas e internas tomam proporções maiores, mais complexas e de maior risco, exigindo, portanto, maior controle e assertividade nas decisões, bem como maior transparência para com os investidores/sócios/acionistas, recomenda-se, também, que a Startup inicie o processo de estabelecimento de níveis de Governança Corporativa, com a formação de conselho consultivo, bem como a realização de assembleias formais.

Este processo de implementação de Governança Corporativa, com base na experiência prática, deve ser introduzido gradualmente na empresa, para que todos os envolvidos no processo, desde os executivos do negócio, sócios e fundadores, ganhem experiência com os novos controles e formalidades exigidas, típicas do processo de crescimento.

|

Os fundos de grande investimento, conhecidos como Venture Capital, costumam fazer parte dos rounds de investimento mais avançados no universo das Startups e, naturalmente, envolvem processos ainda mais especializados do que os utilizados até então.

Costuma-se dividir este round em várias séries (A, B e C), devido à ampla gama de oportunidades apresentadas e ao grau de complexidade das negociações. Entretanto, desde a série A é fundamental que a Startup esteja completamente estruturada do ponto de vista jurídico.

Neste estágio, normalmente as Startups já estão configuradas como Sociedades Anônimas - tipo societário mais robusto e com mecanismos que facilitam a captação de recursos por meio da emissão e venda de ações pelos acionistas.

Quanto ao processo de investimento com Venture Capitals, ou até mesmo em outros investimentos que envolvem valor substancial negociado, usualmente há um roteiro detalhado a ser seguido, com cerca de seis etapas:

Em suma, dada a altíssima complexidade do processo de investimento, recomenda-se que haja assessoria jurídica em rodadas de investimento. Esta será responsável por toda interpretação, tradução das disposições legais típicas desta operação, apontar quais parâmetros estão dentro e fora das práticas de mercado, apresentar os reflexos futuros de cada cláusula, bem como para auxiliar na negociação com os investidores.

Por Kael Moro

Publicado por:

© 2022 Vanzin & Penteado Advogados Associados.